Wichtig beim Modernisierungskredit

- Zinsgünstig durch Zweckbindung

Die konkrete Zweckbindung des Modernisierungskredits führt in der Regel zu günstigeren Konditionen, als bei einem Ratenkredit mit freier Verwendung. - Sondertilgungen vereinbaren

Achten Sie bei der Kreditwahl darauf, dass Ihnen Sondertilgungen offen stehen – so können Sie in guten Zeiten mit vorhandenem Budget einen Teil des Kredits tilgen, ohne das eine Vorfälligkeitsentschädigung fällig wird. - Steuerlich absetzbare Kosten

Vor allem bei der Sanierung von denkmalgeschützten Bauten lassen sich Steuerersparnisse erzielen: Bis zu acht Jahre nach Erwerb können jährlich neu Prozent der Kosten steuerlich geltend gemacht werden.

Immobilien sind gerade bei sicherheitsbewussten Menschen ein wichtiges Element der Geldanlage. Ob für die Familie oder später fürs Alter, ein Eigenheim ist etwas Handfestes, das für den Rest des Lebens Bestand hat. Ganz so einfach ist es allerdings leider nicht, denn Immobilien müssen instand gehalten werden, damit sie bewohnbar bleiben und zudem nicht an Wert verlieren. Gerade bei älteren Immobilien sind außerdem oft umfangreiche Modernisierungsmaßnahmen erforderlich.

Aber: Ein Haus zu sanieren ist mit Kosten verbunden, die ohne weiteres im fünfstelligen Bereich liegen können. Selbst kleinere Arbeiten wie eine Badsanierung können Kosten verursachen, die rasch das monatlich verfügbare Budget sprengen. Für solche Fälle gibt es das Modernisierungsdarlehen.

Auf was Sie bei einem Kredit für die Modernisierung Ihrer Immobilie achten müssen, wie Sie das passende Angebot finden und welche Alternativen es gibt, verraten wir Ihnen im folgenden Text.

Was ist ein Modernisierungskredit?

Grundsätzlich unterscheidet sich ein Modernisierungsdarlehen nicht von anderen Konsumentenkrediten: Sie erhalten von der Bank eine gewisse Kreditsumme, für die die Bank Zinsen verlangt. Nach der Auszahlung des Kapitals tilgen Sie die aufgenommene Summe sowie die anfallenden Zinsen durch monatliche Zahlungen.

Zweckgebundener Kredit

Es gibt allerdings einige Besonderheiten beim Modernisierungskredit. So wird das Geld beispielsweise fast ausschließlich zweckgebunden ausgezahlt. Das bedeutet für Sie als Kreditnehmer: Sie dürfen das Geld nur für den Zweck verwenden, der im Kreditvertrag festgelegt wurde – in diesem Fall also die Modernisierung Ihrer Immobilie.

Die genauen Maßnahmen werden zwar in der Regel im Rahmen der Kreditvergabe besprochen, allerdings nicht vertraglich festgeschrieben. Solange Sie das Geld also für die Modernisierung der im Vertrag bestimmten Immobilie verwenden, können Sie in diesem Rahmen üblicherweise frei darüber verfügen.

Die Zweckbindung hat noch einen angenehmen Nebeneffekt: Die Zinsen bei dieser Art von Darlehen liegen in der Regel deutlich unter dem Zinsniveau von normalen Ratenkrediten.

Nur für Immobilieneigentümer

Eine weitere Besonderheit des Modernisierungsdarlehens ist, dass es normalerweise nur an Immobilieneigentümer vergeben wird. Da Mieter ohnehin nicht berechtigt sind, ohne Zustimmung des Besitzers bauliche Veränderungen vorzunehmen, schließen die Banken sie häufig von der Kreditvergabe aus. Einige Banken verlangen sogar, dass der Eigentümer die zu modernisierende Immobilie selbst bewohnt.

Eigenkapitalanteil

Bei höheren Kreditsummen kann darüber hinaus ein Eigenkapitalanteil erforderlich sein: Sie müssen in diesem Fall also einen Teil der avisierten Kosten aus eigener Tasche zahlen, um den Rest über den Kredit finanzieren zu können. In der Regel liegt der Eigenkapitalanteil aber bei maximal 20 bis 30 Prozent. Belaufen sich beim Bad sanieren die Kosten durch umfangreiche Baumaßnahmen also beispielsweise auf 25.000 Euro, müssten Sie – sofern die Bank einen Eigenkapitalanteil verlangt – 5.000 bis 7.500 Euro selbst aufbringen, um einen passenden Sanierungskredit aufnehmen zu können.

Eine Absicherung des Kredits ist in den meisten Fällen nicht erforderlich, bei sehr hohen Kreditsummen kann die Bank jedoch die Eintragung einer Grundschuld verlangen. Durch die Grundschuld fällt allerdings auch noch einmal der Zinssatz, sodass es unter Umständen sinnvoll sein kann, der Bank die Absicherung über die Immobilie freiwillig anzubieten, auch wenn durch die Eintragung zusätzliche Kosten entstehen.

Vor- und Nachteile im Überblick

Hier noch einmal die Vor- und Nachteile des Modernisierungskredits kurz zusammengefasst:

| Vorteile | Nachteile |

|---|---|

| Zinsgünstig durch Zweckbindung | Durch Zweckbindung keine freie Verfügung über die Kreditsumme |

| Sehr flexible Laufzeiten und Auszahlungssummen | Eigenkapitalanteil schränkt Liquidität ein |

| Möglichkeit der Absicherung durch Grundschuld senkt die Zinsen | Eintragung der Grundschuld ist mit Kosten verbunden |

Kalkulation, Antrag, Auszahlung: Der Ablauf

Bevor Sie ein Modernisierungsdarlehen beantragen, ist es äußert wichtig, dass Sie die zu erwartenden Kosten genau kalkulieren. Zum einen, um Ihren genauen Kapitalbedarf zu ermitteln, zum anderen vergeben die meisten Banken ohne einen Sanierungsplan kein Darlehen.

Im Anschluss sollten Sie einen Vergleich der Kreditangebote durchführen, etwa mit dem Kreditrechner. Geben Sie einfach die gewünschte Summe ein, wählen Sie die Laufzeiten und geben Sie als Verwendungszweck „Modernisierung/Renovierung“ an. Sie erhalten dann eine Übersicht der Angebote, aus denen Sie sich das passende heraussuchen können.

Bei der Kredithöhe können Sie üblicherweise eine Summe zwischen 10.000 und 50.000 Euro wählen, einige Banken bieten aber auch Modernisierungskredite bis 80.000 Euro an. Die Laufzeit kann zwischen 12 und 120 Monaten liegen und sollte natürlich passend zur Kreditsumme festgelegt werden, sodass sich eine monatliche Rate ergibt, die Sie auch sicher zurückzahlen können. Die Zinssätze unterscheiden sich in diesem Bereich sehr stark – günstige Angebote sind schon mit einem Zinssatz von 2,75 Prozent zu bekommen, es gibt aber auch Banken, die für ihren Modernisierungskredit bis zu 10,99 Prozent Zinsen verlangen. Grundsätzlich gilt aber: Je länger die Laufzeit, desto höher die Zinsen.

Bearbeitungsgebühren unzulässig

Bearbeitungsgebühren für den Kredit sind seit einem Urteil des BGH aus dem Jahr 2014 nicht mehr zulässig und werden in der Regel von den Banken mittlerweile auch nicht mehr erhoben. Sollten Sie aber seit 2012 einen Kreditvertrag abgeschlossen haben, für den Kreditbearbeitungsgebühren fällig wurden, können Sie diese von der Bank zurückfordern. Für Kredite aus früheren Jahren ist inzwischen die Verjährungsfrist verstrichen, sodass hier keine Rückforderungen mehr möglich sind.

Achten Sie beim Vergleich der Angebote aber nicht nur auf den Zinssatz, denn es gibt durchaus noch andere Kriterien, die für die Entscheidung wichtig sind.

Insbesondere die Möglichkeit der Sondertilgung sollten Sie nicht außer Acht lassen. Sondertilgungen sind zusätzliche Zahlungen, durch die der Kredit schneller getilgt wird. Da der Bank dadurch Zinszahlungen entgehen, kann sie als Ausgleich eine Vorfälligkeitsentschädigung verlangen – in einem gewissen Rahmen sollten aber auch Sondertilgungen ohne Vorfälligkeitsentschädigung möglich sein. Üblich sind hier etwa zehn Prozent der Kreditsumme pro Jahr. So können Sie, falls Sie einmal Geld „übrig“ haben sollten, den Kredit schneller zurückzahlen und so Zinsen sparen, ohne dass Ihnen dadurch andere Nachteile entstehen. Achten Sie aber darauf, die Sondertilgungsrate realistisch anzusetzen, denn bei Krediten mit hohen Sondertilgungsmöglichkeiten steigen auch die Zinsen.

Haben Sie sich nach dem Vergleich für ein Angebot entschieden, können Sie den Kredit direkt online beantragen – vor der endgültigen Entscheidung über die Kreditvergabe müssen Sie allerdings noch verschiedene Unterlagen bei der Bank einreichen. Welche das sind, ist von Bank zu Bank verschieden, in der Regel gehören aber stets Angaben zu Ihren finanziellen Verhältnissen, zu Art und Umfang der Sanierungsmaßnahmen sowie zur Immobilie selbst dazu.

Bewilligt die Bank den Kredit, müssen Sie noch den Kreditvertrag unterschreiben, dann erfolgt die Auszahlung der Kreditsumme innerhalb weniger Tage.

- Beliebte Kreditarten

- Autokredit

Wofür kann ein Modernisierungsdarlehen verwendet werden?

In § 555b BGB ist festgelegt, welche Maßnahmen als Modernisierungsmaßnahmen im Sinne des Gesetzes gelten. Hierzu gehören Arbeiten:

- Durch die der Endenergieverbrauch nachhaltig gesenkt wird

- Durch die der Wasserverbrauch nachhaltig reduziert wird

- Durch die der Gebrauchswert der Immobilie nachhaltig erhöht wird

- Durch die die allgemeinen Wohnverhältnisse auf Dauer verbessert werden

- Durch die neuer Wohnraum geschaffen wird

Die Kreditinstitute sind bei der Vergabe von Krediten allerdings nicht an diese Definition gebunden, häufig machen sie sogar gar keinen Unterschied zwischen Instandhaltungs- und Modernisierungsmaßnahmen. Da Modernisierungsdarlehen allerdings zweckgebunden sind, sollten Sie die Maßnahmen, die durchgeführt werden sollen, im Vorfeld unbedingt mit Ihrer Bank besprechen, denn eine zweckfremde Verwendung der Kreditsumme kann schnell zu Problemen mit dem Kreditgeber führen. Im Allgemeinen gelten aber sämtliche baulichen Maßnahmen, die eine Wertsteigerung der Immobilie zum Ziel haben, als Modernisierung.

Hier eine Liste von Maßnahmen, die gemeinhin von allen Banken anerkannt werden sowie die Kosten, die typischerweise anfallen.

| Maßnahme | Kosten (ungefähr) |

|---|---|

| Austausch der Heizungsanlage | 5.000 bis 20.000 Euro |

| Sanierung des Dachs, einschließlich energetischer Sanierung | Einfamilienhaus – 15.000 bis 25.000 Euro |

| Austausch der Fenster | Einfamilienhaus, 8 Fenster – 5.000 Euro |

| Außendämmung der Fassade | Einfamilienhaus – 15.000 bis 25.000 Euro |

| Sanierung des Badezimmers | 5.000 bis 15.000 Euro |

| Anbau eines Wintergartens | 5.000 bis 15.000 Euro |

| Sanierung der Terrasse | 1.500 bis 7.500 Euro |

Da der Kredit für die Modernisierung Ihrer Immobilie zweckgebunden vergeben wird, müssen Sie gegenüber der Bank den Nachweis erbringen, dass Sie das ausgezahlte Geld auch zweckgemäß verwendet haben. In der Regel ist es hier ausreichend, wenn Sie die entsprechenden Rechnungen der beauftragten Handwerksbetriebe als Kopie an Ihr Kreditinstitut weiterleiten.

Führen Sie bestimmte Arbeiten selbst aus und wollen das benötigte Material über den Kredit finanzieren, reichen Sie einfach die entsprechenden Kaufbelege ein.

Steuerliche Besonderheit bei der Sanierung von Altbauten

Eine Altbausanierung ist mit Kosten verbunden, die in der Regel deutlich über den Kosten für die Sanierung eines moderneren Hauses liegen. Das gilt insbesondere für Immobilien, die unter Denkmalschutz stehen, da hier die Bausubstanz erhalten werden muss und der Eigentümer nicht einfach beliebig bauliche Veränderungen vornehmen darf.

Dem bei der Sanierung von denkmalgeschützten Gebäuden anfallenden, höheren Kapitalbedarf hat auch der Gesetzgeber Rechnung getragen. So können Kapitalanleger Instandhaltungs- und Modernisierungskosten die ersten acht Jahre nach Erwerb zu je neun Prozent steuerlich geltend machen. In den darauffolgenden vier Jahren können noch einmal jährlich sieben Prozent der Sanierungskosten von der Steuer abgesetzt werden. Wird die Immobilie selbst genutzt, können zehn Jahre lang neun Prozent der Modernisierungskosten beim Finanzamt angegeben werden.

Diese steuerliche Regelung gilt allerdings nur für Immobilien, die unter Denkmalschutz stehen. Bei „normalen“ Altbauten (Baujahr vor 1925) ist es lediglich möglich, die Anschaffungskosten mit 2,5 Prozent pro Jahr abzusetzen – bei neueren Immobilien sind hier nur zwei Prozent pro Jahr zulässig.

Der Modernisierungskredit in Deutschland

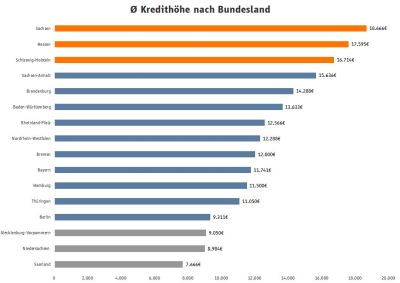

Mit der FinanceScout24-Kreditstudie haben wir einen Einblick in die gesamte Kreditlandschaft Deutschlands gegeben. Von den 3.000 untersuchten Kreditanträgen der Studie, fielen insgesamt 19 Prozent auf den Modernisierungskredit. Mit durchschnittlich 18.666 Euro sind die Sachsen die Spitzenreiter bei der Aufnahme von Modernisierungskrediten. Sie nehmen das höchste Darlehen in Anspruch, um ihre Immobilie zu modernisieren. Auf Platz 2 folgt Hessen mit 17.595 Euro und auf Platz 3 Schleswig-Holstein mit 16.714 Euro. Die geringsten Kreditsummen für eine Modernisierung werden im Saarland (7.666 Euro), in Niedersachen (8.948 Euro) sowie in Mecklenburg-Vorpommern (9.050 Euro) aufgenommen.

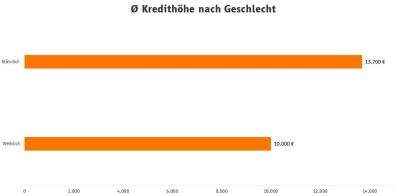

Die Kreditstudie hat gezeigt, dass die durchschnittliche Kredithöhe beim Modernisierungskredit 12.605 Euro beträgt. Bei einer Geschlechterunterscheidung der Kredithöhe fällt auf, dass Männer mit 13.700 Euro im Durchschnitt höhere Kredite zur Modernisierung aufnehmen als Frauen (10.000 Euro).

Zusätzlich ist folgende Aussage zu treffen: Je mehr Personen in einem Haushalt wohnen, desto höher fällt auch der aufgenommene Modernisierungskredit aus. Ein 5-Personen-Haushalt finanziert Modernisierungsmaßnahmen mit durchschnittlich 17.335 Euro fast mit dem doppelten Budget im Vergleich zu 1-Personen-Haushalten (8.702 Euro). Dies ist allerdings nicht weiter verwunderlich, wenn man bedenkt, dass fünf Personen auch mehr Wohnraum als Singles benötigen.

Alternativen zum Modernisierungskredit

Zwar ist das Modernisierungsdarlehen in vielerlei Hinsicht genau auf den Bedarf von Bauherren abgestimmt, die ihre Immobilien sanieren wollen, unter Umständen kann es aber doch günstiger sein, sich für eine andere Kreditart zu entscheiden. Zur Wahl stehen hier:

- Ratenkredit

Beim Ratenkredit handelt es sich um einen regulären Konsumentenkredit ohne Zweckbindung. Die Zinsen sind hier in der Regel höher als beim Modernisierungskredit, dafür können Sie aber auch frei über die Kreditsumme verfügen. Planen Sie also beispielsweise neben einer Modernisierung auch noch Renovierungsarbeiten und die Anschaffung neuer Möbel, können Sie all das über einen Kredit finanzieren, anstatt drei verschiedene Kreditverträge abschließen zu müssen, die im ungünstigsten Fall nicht einmal günstiger sind als der Ratenkredit. - Renovierungskredit

Der Renovierungskredit ähnelt dem Modernisierungskredit, ist aber zweckgebunden für Instandhaltungsarbeiten einzusetzen. Da der Übergang zwischen Modernisierung und Renovierung mitunter fließend ist, kann der Renovierungskredit eine Alternative sein, sofern Sie ein günstigeres Angebot finden. Klären Sie in diesem Fall die Maßnahmen aber unbedingt im Vorfeld mit Ihrer Bank ab, um spätere Probleme zu vermeiden. - Baufinanzierung

Die Baufinanzierung dient eigentlich – wie der Name schon sagt – der Finanzierung von Bauvorhaben, sie kann aber auch für Sanierungsarbeiten genutzt werden. Der Eigenkapitalanteil ist hier meist recht hoch – bis zu 40 Prozent sind üblich – zudem wird die Baufinanzierung in der Regel über eine Grundschuld abgesichert, dafür sind die Zinsen hier aber auch besonders günstig. Gerade bei sehr umfangreichen Sanierungsmaßnahmen kann die Baufinanzierung also eine attraktive Alternative zum Modernisierungskredit sein. - KfW-Kredit

Die Kreditanstalt für Wiederaufbau ist eine Förderbank der öffentlichen Hand, die neben dem Bau von Häusern auch die energetische und altersgerechte Sanierung von Immobilien fördert. Beim KfW-Kredit für die Sanierung nach energetischen Gesichtspunkten gelten derzeit folgende Konditionen:

- Maximale Kreditsumme: 75.000 Euro, 50.000 Euro für Einzelmaßnahmen

- Zinssatz: 0,75 Prozent

- Laufzeit: 4 bis 30 Jahre

- Zinsbindung: 10 Jahre

- Tilgungszuschuss bei Effizienzhäusern: Bis zu 16.875 Euro

Bei der altersgerechten Sanierung gelten die folgenden Bedingungen für einen Kredit der KfW:

- Maximale Kreditsumme: 50.000 Euro

- Zinssatz: 0,75 Prozent

- Laufzeit: 4 bis 30 Jahre

- Zinsbindung: 5 bis 10 Jahre

Wie Sie sehen, sind die Konditionen für die KfW-Förderung sehr günstig, sofern Sie also die Voraussetzungen für die Inanspruchnahme erfüllen, sollten Sie diesen Kredit einem regulären Modernisierungskredit in jedem Fall vorziehen.

- Vorfinanzierungsdarlehen mit Bausparvertrag

Das Vorfinanzierungsdarlehen in Kombination mit einem Bausparvertrag kann ebenfalls eine günstige Alternative zum Modernisierungsdarlehen sein. Haben Sie einen Bausparvertrag, der noch nicht zuteilungsreif ist, können Sie mit der Bank eine vorzeitige Auszahlung der Bausparsumme über ein Vorfinanzierungsdarlehen vereinbaren. Es fallen dann lediglich die Zinsen für den Kredit an, außerdem zahlen Sie weiterhin in den Bausparvertrag ein. Ist der Vertrag zuteilungsreif, wird mit der Bausparsumme automatisch der Kredit getilgt. Da die Banken das Ausfallrisiko hier als sehr gering einschätzen, fallen die Zinsen entsprechend niedrig aus – derzeit sind ein bis zwei Prozent üblich.